Удержание налога на доходы физических лиц с пособий по временной нетрудоспособности обусловлено положениями налогового законодательства. Рассмотрим правовые и экономические основания этого требования.

Содержание

Правовые основания удержания НДФЛ

- Статья 217 Налогового кодекса РФ

- Отнесение пособий к налогооблагаемым доходам

- Отсутствие льгот по данному виду выплат

- Принцип всеобщности налогообложения

Виды больничных пособий и налогообложение

Какие выплаты облагаются НДФЛ

| Вид пособия | Ставка НДФЛ |

| По временной нетрудоспособности | 13% |

| По беременности и родам | Не облагается |

| По уходу за больным членом семьи | 13% |

Исключения из налогообложения

- Пособия по беременности и родам

- Компенсационные выплаты установленного размера

- Выплаты за счет средств работодателя сверх нормы

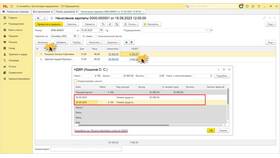

Порядок расчета и удержания налога

- Определение общей суммы начисленного пособия

- Вычет необлагаемого минимума (если applicable)

- Расчет НДФЛ по ставке 13%

- Удержание налога при выплате

- Перечисление в бюджет не позднее следующего дня

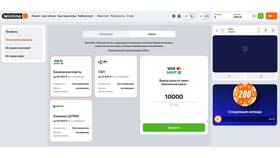

Пример расчета НДФЛ

| Начисленное пособие | 10,000 руб. |

| НДФЛ 13% | 1,300 руб. |

| Сумма к выплате | 8,700 руб. |

Особенности налогообложения больничных

Отличия от зарплатного налогообложения

- Невозможность применения налоговых вычетов

- Особый порядок определения налоговой базы

- Специфика документального подтверждения

Частые вопросы

- Почему удерживается налог с больничного?

- Как проверить правильность удержания?

- Какие документы подтверждают уплату?

- Как отражается в справке 2-НДФЛ?

Важная информация

Работодатель обязан предоставить работнику расчет суммы начисленного пособия и удержанного НДФЛ. Ошибки в исчислении налога могут быть обжалованы в налоговой инспекции.